מאת אלון ששון, גל שפר, טל דקל*

במאמר הקודם הסברנו מדוע חשוב להתאים את מצגת המשקיעים שלכם לשלב גיוס ההון הספציפי בו אתם נמצאים, כדי לשפר את הסיכוי שלכם לקבל השקעה. התייחסנו לשלושה שלבים שונים של סבבי הגיוס – עד סוף שלב ה- Seed, סבב גיוס ראשון (A) וסבבים מאוחרים.

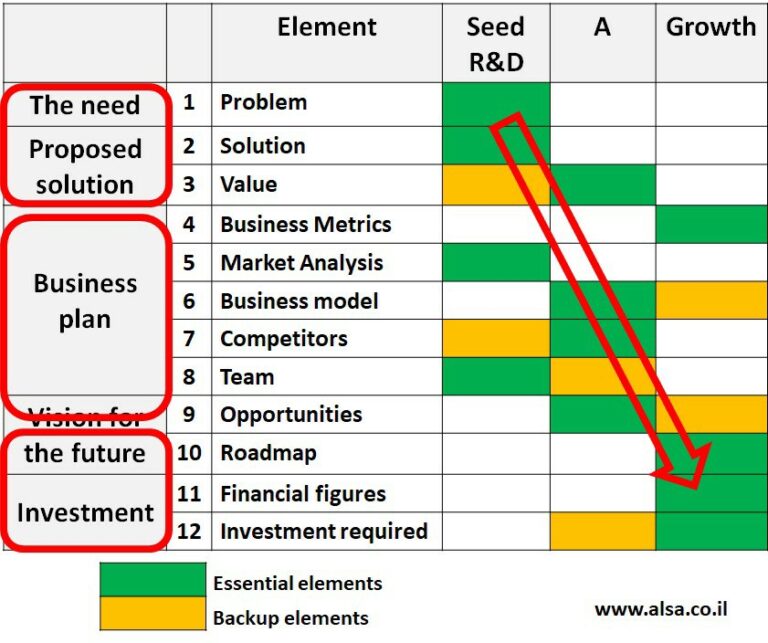

הגדרנו עבור כל שלב את ארבעת המרכיבים ההכרחיים, שהתמקדות בהם תענה בצורה הטובה ביותר על הציפיות של המשקיע מכם באותו שלב, והראינו גם את הדירוג שיש בין השלבים השונים והמרכיבים ההכרחיים בכל אחד מהם, כמו שאפשר לראות גם בשרטוט הבא:

אם הגעתם לכאן, כנראה שאתם נמצאים לקראת סבבי הצמיחה, אז בדיוק עבורכם כתבנו את הפירוט הבא עבור כל אחד ממרכיבי המצגת ההכרחיים לשלב זה, ושני מרכיבי ה"גיבוי". מתחילים…

פירוט המרכיבים ההכרחיים בשלב הצמיחה (Growth)

חברה בשלב זה היא כבר חברה בוגרת, הנמצאת בשלבי גדילה משמעותיים, שהספיקה לגייס מימון בסבבים קודמים. המיקוד של החברה עובר בדרך כלל מתהליכי הפיתוח למכירות, על מנת לאפשר את המשך ההכנסות והצמיחה. לרוב יגיע בהמשך שלב של בשלות (Maturity), בו החברה תהפוך למאוזנת תפעולית, כלומר יש לה מחזור מכירות סדיר והיא ממצבת את עצמה כמתחרה שהלקוחות הפוטנציאליים שלה מודעים לה ולמוצריה.

בתעשית ההון-סיכון שלב זה נחשב כשלב מצוין לביצוע אקזיט. יש חברות שאף מגדילות לעשות –מנפיקות מניות לציבור כבר בשלב זה, מתוך הנחה שגיוס הון מהציבור יספק להן את רשת הבטחון הדרושה כדי לצמוח. היזמים חייבים לוודא בשלב זה שצוות המנהלים והעובדים מוכן להתמודדות עם אתגרים בקנה מידה גדול משמעותי מאלו שעימם התמודדה החברה עד כה. בנוסף, עליהם להטמיע בתוך החברה מערכות ומנגנונים שיאפשרו לה לקבל אוריינות פיננסית ושליטה תקציבית טובה יותר מאשר בשלבים הקודמים.

שלב זה מתאפיין בביטחון עצמי רב של היזמים בגלל הנטיה לפרש גידול בהכנסות כסמן הצלחה מובהק, בעוד שבפועל, רווח הוא האינדיקטור האמיתי לאיתנותו של עסק.

Business Metrics

מה כולל המרכיב הזה? הביצועים העסקיים של החברה כוללים נתונים כמו קצב גידול ההכנסות החודשי, קצב חזוי לשנה העוקבת, קצב הגידול במספר הלקוחות, עלות רכישת לקוח (CAC), נטישה (Churn), זמן חיי לקוח (LTV) ועוד.

למה דוקא בשלב הזה? ביצועי החברה חשובים מאד לקראת סבבי B והלאה או לקראת הנפקה. הערכת השווי של החברה, Valuation, תושפע מאד מגודל ומקצב גידול ההכנסות, והיזמים שמודעים לכך יתמקדו בפרמטרים אלו גם על חשבון שורת הרווח. במילים אחרות, בשלב זה "לגיטימי" להציג מיזם צומח בהכנסות ובשווי, גם אם לכאורה אינו יציב פיננסית ועומד בפני עצמו. המעבר לרווחיות מחייב גם שיפור של יכולות הניטור והמדידה, שמאפשרות לחברה יכולת חיזוי טובה יותר.

טיפ 1: את קצב הצמיחה בנוסף להכנסות (ARR/MRR) ניתן לצרף לשקף תמציתי שיופיע בפתיח עם נתונים נוספים (מיני-תמצית מנהלים) ובשקף נפרד ניתן להעמיק בנתונים ולכלול פילוח בכנסות מסוגי לקוחות / ורטיקלים שונים.

Roadmap

מה כולל המרכיב הזה? מפת הדרכים של החברה כוללת את התכנונים הבאים לגבי המוצר או השירות שלה: הגרסאות הבאות שיפותחו, הרחבה והעמקה של קהלי השוק שאליהם מתכוונת החברה להגיע, שימושים חדשים (Use Cases) שיפותחו.

למה דוקא בשלב הזה? המוצר של החברה כבר בשוק, וכעת החברה יכולה וצריכה להציג את מפת הדרכים שצריכה להיות בהלימה להשקעות הגדולות המבוקשות כדי לממן אותה.

טיפ 1: את מפת הדרכים כדאי להציג בצורה גרפית שמתייחסת לאבולוציה של הפתרון פעד כה ובמבט קדימה לטווח של 2-5 שנים, בהלימה לטרנדים קיימים ומתהווים בשוק הנוכחי ובשווקים העתידיים.

Financial Figures

מה כולל המרכיב הזה? בהמשך להצגת הביצועים העסקיים, מרכיב זה יכלול את הנתונים הפיננסיים של החברה, ובכלל זה ההכנסה המתחדשת (ARR), הרווח התפעולי, תזרים המזומנים מל קצב "שריפת" המזומנים (Burn rate) וטבלת חלוקת המניות הין היזמים והמשקיעים עד כה (CAP Table).

למה דוקא בשלב הזה? ההשקעות בסבבים אלו הן כבר במספרים גדולים, ולפיכך הציפיה של המשקיעים היא כי גם הנתונים הפיננסיים של החברה יהיו מפורטים ומדויקים הרבה יותר מאשר בשלבים הקודמים.

טיפ 1: את הנתונים אפשר להציג בשקף אחד עם דגש על ההכנסות הקיימות והצפויות מול קצב "שריפת" המזומנים.

טיפ 2: אין צורך להרחיב בתחזיות של רווח והפסד (P&L) – את האקסלים הללו אפשר לשתף לפי בקשת המשקיע ובשלבי בדיקת הנאותות.

Investment Required

מה כולל המרכיב הזה? פרק זה במצגת מפרט את גודל ההשקעה שאותו מבקשת החברה, מי המשקיע הראשי ומה צפוי לקבל המשקיע לקבל בתמורה למימון (אחוזים בחברה). הדגש הוא על האופן שבו החברה תגדיל הן את מחזור ההכנסות והן את הרווחיות באמצעות ההשקעה המבוקשת.

למה דוקא בשלב הזה? בשלב זה החברה מציגה מודל עסקי מגובש ומוכח, שעתיד להביא הכנסות צומחות ויציבות. ההשקעה הנדרשת צריכה להיות בהלימה למפת הדרכים העתידית של החברה, על מנת לניתן יהיה להבין לאן תגיע החברה עם מימוש ההשקעה.

טיפ 1: בסבבי הצמיחה מומלץ להציג תוכנית להגדלת צוותי המכירה והשיווק בפריסה גאוגרפית גלובאלית והקמת ערוצי Online & offline חדשים, הרחבת צוות ההנהלה, שיתופי פעולה פוטנציאלים, רכישת חברות קטנות לשם הטמעת הצוות בחברה (או חיסול מתחרים…) ובניית בסיס כלכלי איתן שיאפשר לעסק לשרוד משברים בלתי צפויים

טיפ 2: משקיעים לא אוהבים לגלות על כוונת היזמים למשוך דיבידנדים מהחברה לאחר הסיבוב, אלא אם סוכם מראש שהיזמים או משקיעים מסבבים מוקדמים מעוניינים לדלל חלק מאחזקתם (Secondary round).

מדוע סימנו את Business Model ו- Opportunities כמרכיבי גיבוי לשלב זה?

מפני ששני אלו מתייחסים אף הם לפוטנציאל הצמיחה של החברה במבט קדימה, ויכולים להיות גורמים נוספים המסבירים למשקיעים כיצד צפויה החברה להגיע לרווחים הגדולים שמצופים ממנה כהחזר להשקעה. מודל עסקי מגובש שהוכיח את עצמו כמוביל לרווחיות הפך לאחרונה למרכיב הכרחי בשלב הצמיחה. בנוסף, נרצה להתייחס למרכיב הערך ללקוח, עליו הרחבנו בשלב הגיוס A, ולניתוח מתחרים מעמיק של השחקנים העיקריים בכל Use Case.

לפירוט המרכיבים ההכרחיים במצגת משקיעים בשלבי הסיד

לפירוט המרכיבים ההכרחיים במצגת משקיעים בשלב A

אם יש לכם תובנות נוספות שאתם מזהים מתוך החלוקה שעשינו – אנא שתפו אותנו

תוכלו לבחון בעצמכם מצגות משקיעים של מאות סטארטאפים בעבר ובהווה, כולל חברות כמו לינקדאין, גוגל, MySQL, Airbnb ועוד רבות וטובות – הכנסו לקישור שכאן

עד כאן להפעם.

אלון ששון הוא יועץ בנושאי יזמות ופיתוח עסקי, בעל נסיון רב שנים במחקר ואסטרטגיה טכנולוגית במשרד ראש הממשלה

https://www.linkedin.com/in/allon-sasson/

גל שפר חי את עולמות הטכנולוגיה, מייעץ לסטארטאפים בשלבי צמיחה וניהל מרכז חדשנות בארץ עבור חברת רכב עולמית

https://www.linkedin.com/in/galshefer/